Всё о работе МИФНС №46 | Выписка из реестра ЕГРЮЛ/ЕГРИП | Регистрация ИП (изменения, ликвидация) | Регистрационная служба МИФНС. Ликвидация компаний

Решаем споры с налоговой, занимаемся судами с налоговой.

Оспариваем отказы в государственной регистрации.

Решаем любые вопросы по телефону +7(966)176-46-18

Единый налог на вменённый доход

При исчислении и уплате ЕНВД размер реально полученного дохода значения не имеет, налогоплательщики руководствуются размером вмененного им дохода, который установлен Налоговым кодексом РФ.

ЕНВД применяется в отношении отдельных видов предпринимательской деятельности (п.2 ст.346.26 НК РФ):

- розничная торговля;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- распространение и (или) размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом;

- услуги стоянок.

ЗАМЕНЯЕТ НАЛОГИ

Налоги, которые заменяет ЕНВД:

- Налог на прибыль организацийВ отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество организацийВ отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом

- Налог на добавленную стоимостьВ отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом)

- Налог на доходы физических лицВ отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество физических лицВ отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом

- Налог на добавленную стоимостьВ отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом)

УСЛОВИЯ ПЕРЕХОДА

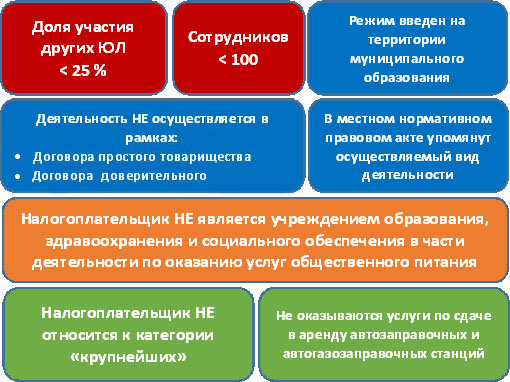

Юридические лица

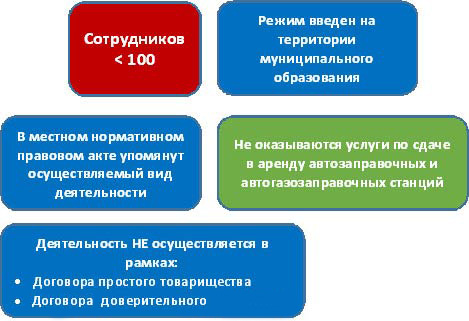

Индивидуальные предприниматели

Подробнее см. ст. 346.26 НК РФ.

Приказ от 11.12.2012 № ММВ-7-6/941@

«Об утверждении форм и форматов представления заявлений о постановке на учет и снятии с учета в налоговых органах организаций и индивидуальных предпринимателей в качестве налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности, а также порядка заполнения этих форм»

ПРОЦЕДУРА ПЕРЕХОДА

С 1 января 2013 года переход на уплату единого налога осуществляется добровольно через подачу заявления о постановке на учет организации (ИП) в качестве налогоплательщика ЕНВД в налоговый орган по месту ведения деятельности, по месту нахождения организации (месту жительства индивидуального предпринимателя) при осуществлении 3-х видов деятельности:

- развозной или разносной розничной торговли;

- размещения рекламы на транспортных средствах;

- оказания автотранспортных услуг по перевозке пассажиров и грузов.

Снятие с учета в качестве плательщика ЕНВД, осуществляется на основании заявления, представленного в налоговый орган.

Налогоплательщики вправе перейти на иной режим налогообложения с начала календарного года (ст. 346.28 НК РФ).

ПОРЯДОК УЧЕТА

по каждому виду деятельности, облагаемой ЕНВД;

в отношении деятельности, облагаемой ЕНВД и деятельности, облагаемой в рамках иных режимов налогообложения.

по налогам, исчисляемым в качестве налоговых агентов;

по прочим налогам и сборам.

Обязанность соблюдения порядка ведение кассовых операций.

Обязанность ведения бухгалтерского учета юридических лиц, отсутствует у индивидуальных предпринимателей.(Закон от 06.12.2011 № 402 «О бухгалтерском учете»)

Обязанность представления сведений о среднесписочной численности работников (абз.3 п.3 ст.80 НК РФ).

ПОРЯДОК РАСЧЕТА НАЛОГА

Расчет производится по следующей формуле:

15 % от величины вмененного дохода

Налоговая база — это величина вмененного дохода.

Базовая доходность корректируется в соответствии с коэффициентом-дефлятором (К1) и корректирующим коэффициентом (К2, ст. 346.27 НК РФ).

УМЕНЬШЕНИЕ НАЛОГА НА СТРАХОВЫЕ ВЗНОСЫ

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог. (пункт 2 статьи 346.32 НК РФ)

При этом сумма такого уменьшения не может быть больше, чем 50 % исчисленного налога.

Индивидуальные предприниматели, которые не имеют наемных работников — то есть они не производят выплаты и иные вознаграждения физическим лицам -могут уменьшить сумму единого налога на вмененный доход на сумму уплаченных (за себя) в фиксированном размере страховых взносов в ОПС и ОМС без применения 50 % ограничения.

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог. (п. 2 статья 346.2 НК РФ)

При этом сумма такого уменьшения не может быть больше, чем 50 % исчисленного налога.

ПОДАЧА ДЕКЛАРАЦИИ

Порядок и сроки представления налоговой декларации

- Налоговые декларации представляются в налоговый орган по итогам каждого квартала — не позднее 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ).

- Форма декларации

- Утверждена приказом ФНС России от 19.10.2016 № ММВ-7-3/574@

- Контрольные соотношения к налоговой декларации

- Используются для целей самостоятельной проверки декларации на предмет корректности:

- отражения вида осуществляемой деятельности;

- применения корректирующих коэффициентов;

- применения базовой доходности;

- отражения физических показателей;

- исчисления налоговой базы;

- определения суммы налога, подлежащей уплате за налоговый период.

За налоговые периоды 2012-2014 годов налоговые декларации по ЕНВД необходимо подавать по форме, утвержденной приказом ФНС России от 23.01.2012 №ММВ-7-3/13@.

Начиная с первого квартала 2017 года — Приказ от 19.10.2016 № ММВ-7-3/574@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 04.07.2014 № ММВ-7-3/353@».

УПЛАТА НАЛОГА

Срок уплаты ЕНВД до 25 числа месяца, следующего за отчетным периодом (квартал).

Подробнее см. ст. 346.32 НК РФ.

ОТВЕТСТВЕННОСТЬ ЗА НАЛОГОВЫЕ ПРАВОНАРУШЕНИЯ

| Ведение деятельности без постановки на учет | 10 % доходов, но не менее 40 тыс. рублей |

| Несвоевременная подача заявления о постановке на учет | 10 тыс. рублей |

| Несвоевременное представление декларации | 5 % от суммы налога, не менее 1 тыс. рублей |

| Неуплата (несвоевременная уплата) налога | 20 % от суммы налога, умышленно — 40 % от суммы налога |

| Уклонение от явки лица, вызываемого в качестве свидетеля | 1 тыс. рублей |

| Отказ свидетеля от дачи показаний | 3 тыс. рублей |

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Как осуществляется постановка на учет в качестве налогоплательщика ЕНВД при осуществлении деятельности на территориях муниципальных образований, в которых действуют несколько налоговых инспекций?

ПРОЦЕДУРА ПЕРЕХОДА

Порядок снятия с учета при прекращении ведения «вмененной» деятельности

Есть ли возможность перехода с ЕНВД на иной режим налогообложения в течение календарного года?

Есть ли возможность перехода с ЕНВД на УСН в течении календарного года?

ПОРЯДОК УЧЕТА

Обязаны ли вести бухгалтерский учет организации-плательщики ЕНВД?

Обязаны ли вести бухгалтерский учет индивидуальные предприниматели-плательщики ЕНВД?

ПОРЯДОК РАСЧЕТА НАЛОГА

В каком порядке облагаются субсидии, выделяемые из бюджетов разного уровня налогоплательщикам единого налога на вмененный доход?

Как определяется величина физического показателя многоуровневой стоянки?

Учитывается общая площадь платной стоянки, определяемой на основании правоустанавливающих и инвентаризационных документов.

ПОРЯДОК ЗАПОЛНЕНИЯ ДЕКЛАРАЦИЙ

Как правильно округлить величину физического показателя?

Как учесть изменение величины физического показателя в течение налогового периода?

Как рассчитать величину налоговой базы при изменении величины физического показателя по осуществляемому виду деятельности в течение квартала?

При определении налоговой базы следует учитывать величины физического показателя в каждом месяце налогового периода. Налоговая база по ЕНВД рассчитывается по формуле (пп. 9 п. 5.2 Порядка заполнения декларации по ЕНВД для отдельных видов деятельности (утв. Приказом ФНС России от 23.01.2012 N ММВ-7-3/13@)):

где

- НБ — налоговая база;

- БД — базовая доходность;

- К1 — коэффициент-дефлятор;

- К2 — корректирующий коэффициент;

- ФП1, ФП2, ФП3 — значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Какая величина коэффициента-дефлятора К1 применяется в 2015-2016 годах?

В 2016 и 2017 годах применяется коэффициент-дефлятор равный 1,798.

Каким образом заполняется декларация при осуществлении одного вида деятельности, облагаемого ЕНВД, в разных местах?

+7(968)759-22-19

Телефон для консультаций по МИФНС N46МИФНС n46 по г. Москве

Всё о работе МИФНС N46 | «Регистрационная служба МИФНС. Ликвидация компаний с долгами» | Выписка из реестра ЕГРЮЛ/ЕГРИП | Регистрация ИП (изменения, ликвидация)

тел.+7(968)759-22-19